Comment réaliser des économies

-

Posted by Anthony Chatelanat

- Posted in Frais et commissionsProduits et services financiers

Article repris par le supplément finance de PME magazine de Mars 2016.

Parler des frais et commissions des placements financiers n’est pas le sujet le plus passionnant. Quand on aborde la gestion de son épargne avec un professionnel le discours s’orientera plus sur la « stratégie d’investissement », les « perspectives de rendements », les atouts d’une « gestion de fortune active et professionnelle » ou encore les « thèmes d’investissements les plus prometteurs ». Un discours et des expressions qui feraient oublier que tout placement à un coût qui peut sérieusement nuire à son potentiel de performance.

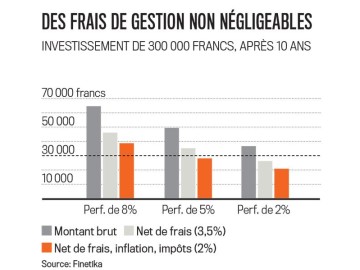

Malgré son manque de charme la question des coûts devrait être centrale dans le choix de ses placements. Générer un rendement satisfaisant avec des frais trop élevés est très compliqué, d’autant plus si comme aujourd’hui les intérêts des produits les moins risqués tendent vers zéro et les performances des actions sont incertaines.

Il n’est pas rare que les frais cumulés des placements dépassent 3% par année, un taux qui rend très difficile le moindre bénéfice pour la clientèle. Découvrir les coûts réellement ponctionnés pour la gestion de son épargne n’est pas simple. Les tarifications peuvent être opaques et il existe une multitude de frais et commissions qui sont souvent cumulables : les commissions de gestion et d’administration, les frais de transactions, les marges sur les changes, les droits de garde et les frais des produits tels que les fonds de placement. Même les mandats de gestion avec une commission « all-in » ou « tout inclus » n’intègrent en réalité pas la totalité des coûts.

Alors comment se prémunir de frais trop élevés et faire des économies substantielles ?

Tout d’abord il faut être particulièrement attentif aux propositions d’investissement dans un mandat de gestion ou un fonds de placement « maison », c’est-à-dire géré directement par son institution. Ces deux catégories de placements sont généralement les plus rémunératrices pour les établissements qui les proposent et peuvent souffrir de frais relativement élevés. Des analyses détaillées ont montré que certains mandats coûtent jusqu’à 5% par année en additionnant tous les coûts visibles et cachés.

Pour les fonds de placement il faut faire attention au « TER », le « total expense ratio », censé être une bonne indication du total des frais prélevés par le gestionnaire. On se rendra vite compte que les différences de frais entre deux produits plus ou moins similaires peuvent être non négligeables. En choisissant bien des économies jusqu’à 1% par année peuvent être réalisées.

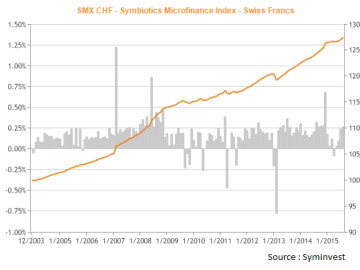

On peut aussi privilégier des fonds d’investissements passifs, aussi appelés « ETFs », « Trackers » ou « fonds indiciels ». Ces produits répliquent un indice boursier à moindre frais, une très bonne alternative quand on sait que sur les marchés dit matures peu de fonds actifs arrivent à faire mieux que leur indice de référence. On peut économiser entre 0.5 et 1.5% par année grâce à ces produits passifs.

Il ne faudra pas non plus oublier d’ajouter aux frais des produits qu’on détient les droits de garde, une commission prélevée trimestriellement sur le montant investi, ainsi que certaines taxes administratives et frais liés aux comptes, le tout pouvant atteindre 1% par année selon les établissements. Les solutions e-banking offrent souvent des rabais conséquents sur les frais de transactions et les droits de garde, la différence allant parfois du simple au triple entre les tarifs « standards » et les tarifs « online ». Selon les services et produits utilisés il est aussi parfois possible d’économiser jusqu’à 80% des frais en changeant d’établissement.

Finalement il ne faut pas s’en remettre uniquement au niveau des frais pour choisir ses prestations. Certains produits, services ou établissements sont plus adéquats selon la situation et les besoins personnels, d’autres demandent plus d’implication et de connaissances. Les paramètres de risques et performances sont bien sûr aussi à prendre en compte, ce qui évitera par exemple de souscrire à un fonds de placement ayant des frais bas mais sous-performant son indice de manière récurrente.

Comme on s’en aperçoit la chasse aux frais est une tâche qui peut vite devenir ardue et consommatrice de temps, une denrée rare pour les entrepreneurs et entrepreneuses. Cependant le résultat est à la hauteur de l’effort. En étant attentif au niveau des frais on évitera d’investir l’épargne durement gagnée dans un produit financier ayant un potentiel de performance écrasé par ses coûts et dont les risques seront eux bien présents comparé à un compte épargne.

Pour les entrepreneurs et entrepreneuses ayant déjà leur épargne investie dans des placements, une économie de frais de 1.5% par année se traduira par un gain après cinq ans de 3’000frs sur un compte de 40’000frs et de 15’000frs sur un compte de 200’000frs.

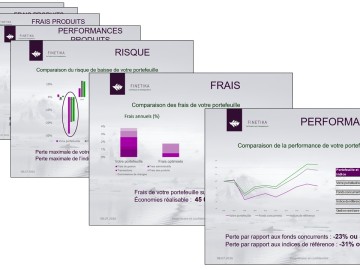

Il est aussi possible de faire appel à un acteur neutre pour bénéficier de ces économies. Anthony Chatelanat a lancé avec FINETIKA un diagnostic des placements qui offre une photo claire des frais et permet de les optimiser.

La société offre aussi une comparaison impartiale des performances et des risques pour savoir si son épargne est gérée de manière optimale et propose le cas échéants des alternatives plus efficientes.