L’indispensable check-list avant d’investir

-

Posted by Anthony Chatelanat

- Posted in Frais et commissionsPrestataires de services financiersProduits et services financiers

Article paru dans le supplément finance de PME Magazine de Mars 2016.

Vous avez accumulé quelques milliers ou dizaines de milliers de francs sur votre compte et votre conseiller bancaire vous appelle pour vous proposer de les investir. Il vous explique que votre compte ne rapporte rien et que la banque a lancé un fonds de placement innovant offrant un rendement supérieur.Voici une check-list des questions à vous poser ou à poser à votre conseiller pour savoir si cet investissement vous conviendrait.

Est-ce-que je comprends et peux supporter les risques de cet investissement ?

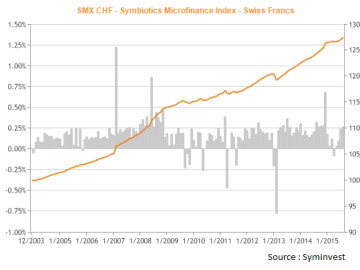

Le mieux est de ne pas investir si vous ne comprenez pas comment fonctionnent les titres achetés par le fonds ou quel est son processus et son univers d’investissement (uniquement des actions suisses, obligations émergentes, utilisation de ventes à découvert ou de produits dérivés, exposition à des monnaies étrangères, etc..). Pour évaluer votre capacité à supporter le risque une bonne indication peut être de connaitre les pertes qu’a ou aurait subies le fonds en 2008-2009 au plus fort de la crise des subprimes, ou en 2011 lors de la crise sur les dettes européennes. Si les pertes à ces périodes vous semblent inacceptables il vaut mieux arrêter la discussion immédiatement.

Est-ce-que je peux me permettre de détenir ce fonds pendant plusieurs années ?

Il faut être sûr que vous pourrez le détenir sans le revendre pendant un certain nombre d’années, pour éviter de devoir vous en séparer au pire moment à cause d’un besoin de liquidités. Les produits les moins risqués, par exemple investis en obligations, devraient pouvoir être détenus au moins 3 ans. Les plus risqués, investis en actions, devraient l’être au moins pendant 7 ans voir 10 ans. L’investissement ne devrait pas non plus représenter une trop grande part de votre épargne. Plus la stratégie du fonds est spécifique (dirigée sur une région, un secteur ou une classe d’actif particulière), plus sa part devrait être minime.

Quelle est la qualité du produit qu’on me propose ?

Si vous comprenez les risques et êtes prêt à investir pendant plusieurs années, il faut maintenant s’enquérir de la qualité du fonds. Il devrait avoir déjà au moins trois ans de vie pour prouver ses performances, avoir des actifs sous gestion d’au moins 100 millions comme gage de stabilité et avoir fait mieux que son indice de référence ces dernières années. Si le gestionnaire n’arrive pas à battre l’indice auquel il se compare autant privilégier un fond indiciel (« ETF », « Tracker ») qui assurera des performances comparables et à moindre frais.

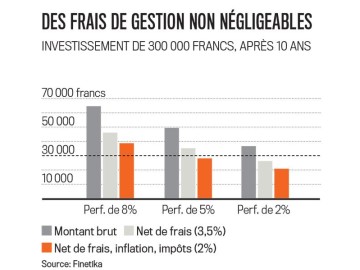

Quels sont les coûts de cet investissement et leur impact sur son potentiel de rendement ?

Finalement il faut connaître les coûts totaux d’un tel investissement. Ils comprennent les frais de gestion et d’administration du fonds (le « TER », « total expense ratio », qui est une mesure assez réaliste des frais d’un fonds), les droits de garde qui seront facturés pour la détention du produit et les commissions d’achat et de vente qu’on peut diviser par la période de détention supposée. La totalité de ces coûts ne devrait pas dépasser 2% par année pour un investissement peu risqué et 2.5% pour un produit plus dynamique, au risque d’impacter sérieusement le potentiel de rendement.

En suivant cette check-list vous devriez éviter la plupart des mauvaises surprises, il faut néanmoins ne pas hésiter à prendre du recul et à bien réfléchir à chaque décision d’investissement qui vous engage généralement pour plusieurs années. On se rappellera aussi que dans la majorité des cas il est préférable d’épuiser toutes les possibilités d’investissements et de rachats dans la prévoyance professionnelle avant de considérer des placements financiers. Les rendements boursiers étant généralement bien plus faibles que les gains fiscaux liés aux solutions de prévoyances.