Ces frais cachés qui plombent vos placements

-

Posted by Anthony Chatelanat

- Posted in Frais et commissionsProduits et services financiers

FINETIKA – Les frais cachés – Bilan 30.09.15

Par Geneviève Brunet – Article paru dans Bilan le 30.09.15 (www.bilan.ch).

Ces frais cachés qui plombent vos placements

Des frais non annoncés peuvent grever la performance nette de votre portefeuille. Petite revue de ce qu’il faut regarder afin de maîtriser les coûts de gestion.

La belle progression des marchés boursiers depuis 2009, combinée à une baisse des taux d’intérêts qui a dopé la valeur des obligations, a dû faire de nombreux heureux parmi les détenteurs de portefeuilles d’actifs bien garnis. Du moins si leurs avoirs affichent une performance proche de celle des indices de référence. C’est loin d’être toujours le cas… La faute en revient aux frais cachés qui réduisent, parfois très lourdement, la performance nette des placements. Même si certains de ces coûts sont fiscalement déductibles – au titre de frais d’acquisition du revenu -, il vaut la peine de tous les repérer pour pouvoir ensuite les réduire. C’est la conviction d’Anthony Chatelanat, créateur de Finetika, une entreprise spécialisée dans le conseil indépendant en analyse de placements. Pratiquant le « reverse engineering » – une technique permettant de calculer à rebours, à partir de la performance nette annoncée et d’indices de référence, tous les frais qui ont été prélevés -, il est en mesure d’aider ses clients à prendre des décisions optimales pour maîtriser les coûts de gestion de leurs portefeuilles.

Frais de gestion importants

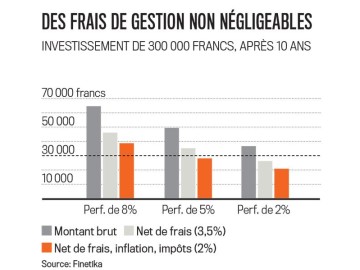

Et de fait, les calculateurs en ligne accessibles sur le site de Finetika font apparaître des frais de gestion de fortune non négligeables. Pour un avoir de 300 000 francs – montant minimal de placements à analyser pour que les conseils de cet expert fassent réellement gagner de l’argent au client, une fois déduit le coût de son intervention – ils s’échelonnent de 800 à 13 500 francs par an, selon le mode de gestion de fortune choisi. Dans le détail, celui qui gère lui-même sa fortune acquittera de 800 à 6200 francs annuels, en fonction de son allocation d’actifs, tandis que celui qui délègue entièrement la gestion devra débourser de 3000 à 13 500 francs. Dans le cas d’une délégation partielle de la gestion de fortune, les frais annuels vont de 1200 à 9100 francs.

Une ponction tout sauf symbolique qui peut même entamer le capital placé au départ. Pour acquitter de tels frais tout en préservant sa fortune, il faut en effet obtenir un rendement sur 5 ans compris entre 1,3% et 10,3% dans le cadre de la gestion directe de sa propre fortune, tandis que la performance minimale à réaliser sur une même période de cinq années se situera entre 5% à 22,5% lorsque la gestion est entièrement déléguée. Les frais peuvent donc sérieusement grever la performance quand cette dernière est au rendez-vous des marchés, voire grignoter le capital quand les corbeilles sont peu généreuses.

De tels chiffres laissent penser que certains clients de la gestion de fortune pourraient avoir subi – ou subir à l’avenir – des pertes s’ils ont été peu regardants sur les frais, annoncés et cachés.

Est-ce si grave quand on est millionnaire ? Apparemment pas à en croire Malik Khalfi. Il avait créé en 2009 la société Breakfee qui se proposait, elle aussi, de délivrer du conseil en optimisation des frais de gestion de portefeuilles. Il a constaté à cette occasion que « nombre des clients qui accèdent à la gestion de fortune considèrent qu’il y a un prix à payer pour un service de ce type et ne cherchent pas vraiment à connaître le détail des frais qu’ils acquittent. » Même si « certains paient dans leur banque jusqu’à 50% plus cher que ce qu’ils débourseraient ailleurs pour des prestations équivalentes… ». Breakfee a d’ailleurs fermé ses portes en 2011 et son créateur s’est lancé dans une nouvelle aventure entrepreneuriale dans un tout autre domaine. Cette expérience l’a conforté dans sa conviction désormais bien ancrée que « les gens ne prennent pas leurs décisions sur la seule base de l’analyse rationnelle de données chiffrées, la psychologie joue un rôle important. ».

Anthony Chatelanat constate, lui, que « des trentenaires ayant hérité d’un portefeuille à gérer ou des quadragénaires ayant constitué eux-mêmes leur fortune sont souvent plus attentifs aux frais que les générations précédentes. »

Pour les clients de la gestion de fortune décomplexés face au marchandage des frais, mais aussi pour tous ceux qui sont attentifs à pratiquer une gestion optimale de leurs avoirs, il vaut la peine de se lancer sur la piste des frais cachés.

Le mandat de gestion classique peut vite devenir onéreux

A faible commission de gestion annoncée – elle représente couramment 1% de la valeur du portefeuille dans le cadre d’un mandat de gestion classique -, nombreux frais cachés… A commencer par les frais de transaction qui peuvent doubler la charge, avec un coût global de 1% de la valeur du portefeuille si ce dernier « tourne » beaucoup ; en clair si le gestionnaire achète et vend régulièrement des titres. S’y ajoutent, détaille Anthony Chatelanat, « les droits de garde, les frais de tenue de compte, les frais des produits en portefeuille, les frais de couverture de changes ou les frais de changes et, enfin, les impôts et taxes. »

Au point que « le montant total des frais acquittés en une année par le client est plus proche de 4,5% que de 1%… » .

Le « all-in-fee » n’affiche pas tout

Volontiers soupçonnés de « faire tourner » les portefeuilles, pour encaisser plus de commissions de transactions durant les généreuses années 1990, les gestionnaires de fortune proposent couramment aujourd’hui des mandats « all-in-fee ». Soit, une commission de gestion forfaitaire « tout compris » – souvent établie à 1,5% de la valeur globale du portefeuille confié – qui, comme son nom ne l’indique pas, n’inclut pas tous les frais réellement déduits de la performance brute des actifs. Le client acquitte en sus, même dans le cadre d’un « all-in-fee », des frais cachés. A l’instar « des frais de couverture de changes qui peuvent représenter chaque année jusqu’à 0,8% de la valeur du placement, mais également des taxes de bourse et autre timbre fédéral qui pèsent 0,3% de la valeur du portefeuille », détaille Anthony Chatelanat.

Fonds de placement : double ponction

Pire : « Si le portefeuille est en grande partie composé de fonds de placement, le client paie à double : la commission de gestion versée à sa banque de gestion de fortune et celles prélevées par les différents fonds dont il détient des parts. » En outre, certains portefeuilles sont essentiellement garnis des fonds de placement « maison », même si ces derniers ne sont pas les plus performants.

Un TER pas vraiment « total »

Pour un fonds classique Actions Europe géré activement, le total des frais déduits du rendement brut pour arriver au rendement net annoncé au client atteint facilement quelques 3,5%. Soit bien au-delà du fameux TER (Total Expense Ratio) censé renseigner le détenteur de parts d’un fonds de placement sur les frais de gestion globaux dudit fonds. Et pour cause : le TER n’englobe pas réellement tous les frais acquittés par le fonds dans sa gestion quotidienne et refacturés à l’acheteur de parts. Le TER prend bien en compte « les salaires des gestionnaires et analystes travaillant pour le fonds, ainsi que les frais d’enregistrement, de dépôt et d’audit pour un montant global moyen de 1,6% pour un fonds Actions Europe ». En revanche il fait l’impasse sur « les commissions sur les achats-ventes et les taxes qui peuvent atteindre 0,4% dans le cadre d’un turnover de 100%. ».

Autres omissions du TER : « Les coûts engendrés par le spread entre prix d’offre et de demande » – notamment dans le cas des ETF dont le prix, fixé en permanence par le marché, englobe souvent ce type d’écarts -, mais également « les droits de gardes, les frais de tenue de compte et, surtout, les frais d’achats et de sortie qui ne sont généralement amortis qu’après une période de détention de deux ans. »

Sortir du mandat classique

Au vu de tous les frais acquittés par une personne ayant confié ses avoirs en gestion, le premier conseil souvent adressé à ses clients par Anthony Chatelenat, après avoir vérifié avec eux que la stratégie de placement choisie correspond bien à leur profil de risque, est « de sortir du mandat de gestion classique ». Sauf cas particuliers – « par exemple quelqu’un ayant un portefeuille essentiellement composé d’obligations et tournant peu» -, il est possible de réduire les frais en renonçant à ce type de mandat. « A moins d’avoir opté pour une stratégie de placement comportant de nombreux produits spécifiques pour lesquels la banque choisie possède une réelle expertise et apporte un gain de performance. »

Mais dans la majorité des cas, les clients possèdent plutôt un portefeuille dit « balancé », comportant des obligations et actions européennes. Si ces classes d’actifs sont présentes dans le portefeuille sous forme de fonds de placement, il convient d’abord « soit de renoncer au mandat de gestion pour lui préférer la détention directe des fonds de placement en question, soit de renégocier les frais de gestion avec sa banque. » D’autant, relève Anthony Chatelanat, qu’« on trouve des fonds de placement diversifiés offrant la composition d’un portefeuille balancé. » Les détenir en direct réduit nettement les frais.

Opter pour les ETF

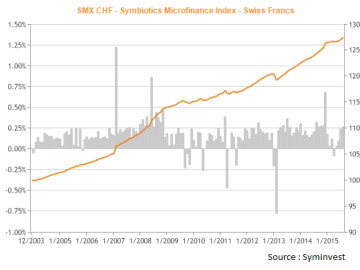

Mieux : « De nombreuses études académiques ayant montré que la majorité des gérants ne réussissent pas à battre le marché, autant opter pour des ETF indiciels. » On économise dans ce cas non seulement la commission de gestion de fortune, mais aussi celles de fonds de placement gérés activement. Avec d’autant moins d’hésitation qu’en 2014, selon les sociétés de rating de fonds de placement, l’immense majorité des fonds gérés activement ont affiché une performance inférieure à celle de leurs indices de référence. On trouve désormais des ETF sur actions, emprunts d’Etats et obligations d’entreprises, mais aussi sur les matières premières, marchés monétaire et immobilier. De quoi composer un portefeuille très diversifié

Reste qu’à l’heure du retour en force de la volatilité, négocier avec sa banque pour réduire les frais ne revient pas à décider de se passer totalement de ses services. Mais à initier un dialogue gagnant-gagnant avec les gestionnaires de fortune.